защита от волатильности

Как защитить свой портфель во время широкого падения рынка?

- 24 сентября 2025, 15:46

- |

Всем читателям нашего блога хорошего дня и попутного тренда!

Сегодня хотим обсудить с вами тему методов хеджирования (защиты) от падения рынка на основе покупки ЕТФ фонда на индекс страха VIX. В спокойные времена про него вспоминают редко, но как только рынок начинает трясти, многие инвесторы ищут «быструю защиту» и наталкиваются именно на эти фонды. Кажется, что это удобный способ переждать бурю, но на деле они таят в себе риски, о которых стоит знать заранее.

🔹 Что это

Фонды на индекс волатильности VIX (ETF и ETN) дают инвесторам возможность зарабатывать на изменениях «индекса страха». VIX показывает ожидания рынка по колебаниям акций S&P 500: когда всё спокойно, он низкий, а во время кризисов и паники резко растёт.

🔹 Как их используют

Главная идея — страхование портфеля. Если акции начинают падать, такие фонды часто растут и компенсируют часть убытков. Для инвестора это может быть простой способ снизить риск резкой просадки, не продавая бумаги из портфеля.

( Читать дальше )

- комментировать

- 352

- Комментарии ( 0 )

Шторм на валютном рынке: причины и способы защиты

- 28 ноября 2024, 16:23

- |

За последнюю неделю курс доллара на межбанковском рынке взлетел более, чем на 10%, со 100 до 110 рублей, а в моменте приближался к 115. Динамика курса юаня сопоставима — в среду он превышал 15 рублей на бирже. Расскажем, какие инструменты защищают от ослабления рубля.

Смотрим на причины

Во многом такое резкое падение рубля можно объяснить образовавшимся дисбалансом спроса и предложения на иностранную валюту из-за новых ограничений против банковского сектора России, введённых в прошлый четверг.

Традиционно, в конце месяца экспортёры продавали часть валютной выручки на внутреннем рынке, что обеспечивало предложение иностранной валюты внутри страны. После введения санкций в отношении Газпромбанка поступление выручки, номинированной в иностранной валюте, вызывает проблемы у самих экспортёров. Кроме того, в октябре правительство снизило минимальный порог продажи валютной выручки с 80 до 25%. Таким образом, предложение валюты может значительно снизиться.

С другой стороны, спрос импортёров на иностранную валюту остаётся устойчивым, и они использовали конец месяца для закупок валюты. А учитывая приближение конца года, когда спрос на валюту дополнительно увеличивается, разрыв спроса и предложения может ещё вырасти.

( Читать дальше )

Мой консервативный защитный портфель от инфляции прямо сейчас.

- 11 апреля 2023, 10:25

- |

Средняя купонная доходность к погашению 11,7% без учёта налогов (по факту реальная доходность выше, если учесть разницу к погашению и сложный процент с учётом почти равномерно «размазанного» процента по месяцам). Средняя просадка в случае повышения ключевой ставки на 2% скорее всего будет порядка -5%, точнее — лень считать с учётом очень серьёзной диверсификации. Разумеется, есть и постоянные, и изменяемые купоны, и амортизационные выплаты, и краткосрок, и среднесрок, и долгосрок...

Конкретные выпуски перечислять всех эмитентов не буду (если надо — сами как-нибудь подберёте), то есть только эмитенты...

ПетроИнжиринг

ПромоМед

Балтийский лизинг

Брусника

ВИС

ВСК

ВУШ

Вымпелком

ГТЛК

ДФФ

ЕАБР

Европлан

ЕвроТранс

ЖКХ РСЯ

ИЭК Холдинг

ИНК Капитал

ЛСР

МБЭС

МВидео

НовоТранс

О'КЕЙ

ОФЗ 29008

ОФЗ 46020

ГК Пионер (который девелопер, а не лизинг)

Росводоканал

РЕСО Лизинг

РосАгроЛизинг

РосГеология

Самолет

Сегежа

Селигдар

АФК Система

Синара Транспортные Машины

Сэтл Груп

( Читать дальше )

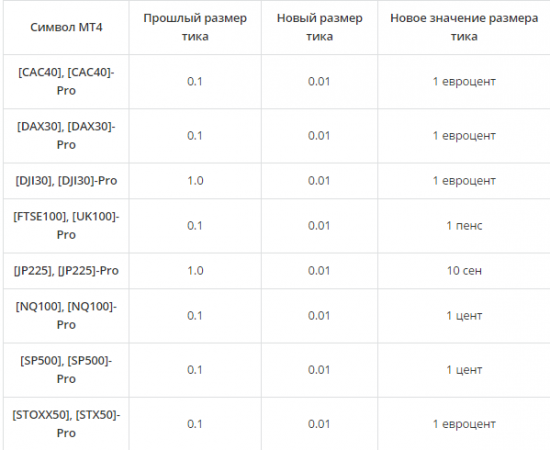

Изменения в размере тика

- 20 февраля 2017, 13:15

- |

Уважаемые трейдеры,

Мы хотели бы сообщить Вам, что начиная с открытия сессии в понедельник 27 февраля 2017 года, минимальный прирост цен (размер тика) на следующих CFD на индексы будет составлять 0.01, например:

( Читать дальше )

Ежедневный обзор ключевых инструментов EURUSD, GBPUSD, USDJPY, BRENT, DAX 27.01.2017

- 27 января 2017, 11:20

- |

Ежедневный обзор ключевых инструментов EURUSD, GBPUSD, USDJPY, BRENT, DAX от 22.12.2016

- 22 декабря 2016, 13:05

- |

Онлайн-вебинар "Как защититься от волатильности?"

- 16 ноября 2016, 13:07

- |

Рынок — живой организм, который постоянно меняется. Вместе с ним меняется и волатильность, и эту возможность необходимо использовать!

Посетив вебинар вы узнаете:

— Что такое волатильность?

— Как изменилась волатильность в последние несколько лет.

— Новые инструменты для торговли.

— Как уменьшить риск в условиях высоко-волатильного актива.

Дата проведения: 16 ноября в 19:00.

Подробнее

Так же мы разберем основные параметры нового продукта от Admiral Markets — «Защита от волатильности»:

— Ограничьте максимальное проскальзывание цены на рыночных и стоп ордерах.

— Ограничьте или полностью исключите потери в отложенных ордерах при появлении ценового разрыва.

— Получите исполнение по крупные ордерам, включив частичное исполнение и позволив исполнять ваши ордера по частям.

— Исполняйте limit и take-profit ордера даже на быстрых ценовых движениях передавая их как рыночные ордера.

— Исключите активацию ордера из-за расширения спреда, когда на рынке нет никакого фактического движения.

Защита от волатильности

- 11 ноября 2016, 13:38

- |

Уважаемые трейдеры,

Команда Admiral Markets спешит Вам сообщить о новой продвинутой функции — Volatility Protection (Защита от Волатильности), которая теперь доступна для клиентов торговых счетов Admiral.Markets, Admiral.Prime и Admiral.MT5.

Вы можете узнать подробнее о настройке Защиты от Волатильности на сайте Admiral Markets в разделе Продукты.

Admiral Markets предлагает дополнительные настройки ордеров - защита от волатильности!

- 04 ноября 2016, 15:52

- |

Команда Admiral Markets спешит Вам сообщить о новой продвинутой функции — Volatility Protection (Защита от Волатильности), которая теперь доступна для клиентов торговых счетов Admiral.Markets, Admiral.Prime и Admiral.MT5.

Защита от волатильности включает в себя следующие функции:

● Возможность войти в рынок с ограниченным риском и потенциально неограниченной дополнительной прибылью, за счет исполнения стоп и лимит ордеров, с предварительно установленным максимальным проскальзыванием.

● Защита от мгновенных потерь на лимит ордерах, с заранее заданными уровнями стоп-лосс, срабатывающими на том же тике.

● Способность минимизировать рыночный риск, связанный со стоп-ордерами через отмену стоп-ордеров на ценовых разрывах, с выставленным стоп-лосс на тот же тике или при превышении предварительно определенного количества пунктов на проскальзывание.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал